On vaikeaa hahmottaa, kuinka voimakas vaikutus pysyvän kilpailuedun omaaviin yhtiöihin tehdyillä sijoituksilla on tuottoon. Osakemarkkinoiden on monissa tapauksissa hankalaa hinnoitella nämä yhtiöt oikein.

Hinnoittelu on hyvin keskeisessä asemassa ennen osakesijoitusten tekemistä. Osakkeen hinnoitteluun on helppo viitata ja ottaa kantaa. Kaikki osakeanalyytikot ja salkunhoitajat ovat käyneet saman koulun ja oppineet samat kassavirta-analyysit ja hinnoittelukertoimet. Siksi hinnoittelu näyttelee niin keskeistä osaa markkinatoimijoiden keskuudessa. Onko osakkeen hinnoitteleminen 15-kertaiseksi tulokseen nähden liian korkea, entä 18-kertaiseksi? Ratkaisevaa on, ovatko ostettavien yhtiöiden liiketoimintamallit vahvoja ja kestäviä jatkossakin eli monta vuotta eteenpäin.

Vahvojen liiketoimintamallien metsästys Historia voi tarjota oivallisia esimerkkejä siitä, kuinka tärkeää on ostaa kestävät liiketoimintamallit omaavia hyviä yhtiöitä. Kaikki haluavat ostaa yhtiöitä mahdollisemman halvalla, mutta vähintään yhtä tärkeää on pyrkiä löytämään vahvoja liiketoimintamalleja kuin alhaisia P/E-lukuja. Sijoittaminen sellaisiin yhtiöihin ja liiketoimintamalleihin, jotka pitävät pintansa ja joiden tarjoama pitkän aikavälin tuloskehitys on vahva, on huomattavasti tärkeämpää kuin se, maksatko osakkeesta 16 kertaa nettotuloksen (EPS) vai 17 kertaa nettotuloksen verran.

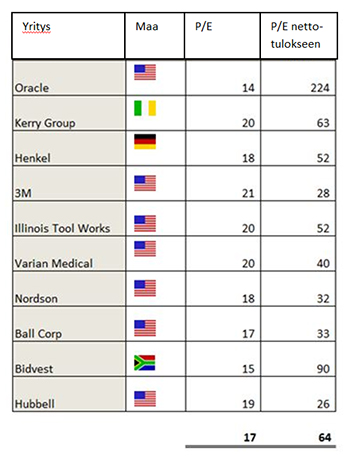

Hinnoittelunäkökulma Vahvojen liiketoimintamallien vaikutusta hinnoitteluun voidaan valaista ottamalla lähtökohdaksi ODIN Globalin kymmenen suurimman yhtiön hinnoittelu. Niiden osuus rahastosta on itse asiassa 50 prosenttia. Näillä yhtiöillä on muutamia yhteisiä piirteitä, joiden ansiosta ne ovat kyenneet suojelemaan kilpailuasemaansa monien vuosien ajan. Nämä yhtiöt hinnoitellaan keskimäärin 17-kertaisesti vuoden 2014 tulokseen nähden. Onko se korkea?

Mennäänpä 20 vuotta ajassa taaksepäin ja katsotaan, mitä näistä kymmenestä yhtiöstä olisi voitu maksaa ja kuitenkin saada seitsemän prosentin vuotuinen markkinatuotto. Käytämme esimerkissä 20 vuoden ajanjaksoa, koska meillä on siltä ajalta käytettävissämme historialliset tilinpäätösluvut.

Tietokantajättiläinen Oracle hinnoitellaan nykyään 14-kertaisesti nettotulokseen nähden (14 kertaa EPS). Oraclella on 20 viime vuoden ajan ollut vahva kyky kasvattaa tulostaan ja suojella kilpailuasemaansa vuodesta toiseen, joten jos vuonna 1994 maksamamme hinta olisi ollut 224-kertainen nettotulokseen nähden, olisimme sittenkin saaneet joka vuosi seitsemän prosentin markkinatuoton.

Oraclen tuleva tuloskasvu vetää tuskin vertoja yhtiön historiallisesti tuottamalle tulokselle, mutta pidämme sen liiketoimintamallia edelleen erittäin kestävänä ja skaalautuvana. Mielestämme 14 kertaa nettotulos on hyvin houkutteleva pitkäjänteisille sijoittajille.

Jos teemme saman hinnoitteluvertailun luettelon yhdeksän muun yhtiön kohdalla, hinnoittelukertoimet ylittävät huomattavasti tämänhetkisen tason. Kymmenen suurimman yhtiön keskiarvoa vastaava P/E-kerroin on peräti 64, eli olisimme voineet maksaa 64-kertaisen hinnan nettotulokseen nähden 20 vuotta sitten ja sittenkin saada seitsemän prosentin vuotuisen markkinatuoton. Asian ydin ei tässä ole se, että näiden hinnoittelukertoimien soveltamista voitaisiin tällä hetkellä puolustaa, vaan tässä halutaan kuvata vahvan tuloskasvun voimaa ja vaikutusta pitkällä aikavälillä. Jos arvioimme näiden kymmenen yhtiön liiketoimintamallien olevan nykyään yhtä vahvoja tai vielä vahvempia, näiden yhtiöiden nykyinen hinnoittelu antaa hyvät lähtökohdat vankan tuoton saamiselle myös tulevaisuudessa.

Hyvissä osakesijoituksissa ei ole ensisijaisesti kyse siitä, maksammeko osakkeesta 15-kertaisesti vai 17-kertaisesti nettotulokseen nähden. Parhaita sijoituksia ovat sellaiset yhtiöt, jotka kykenevät säilyttämään kilpailuetunsa vuodesta toiseen. Siksi pyrimme löytämään tällaiset yhtiöt ja sijoittamaan niihin.